誰もが気になる不動産投資の始め方。

どういった物件を購入するかという「物件の選び方」も大切ですが、どのように購入するかという「資金計画(買い方)」も大切です。

『同じ物件でも、現金で購入するかローンを利用して購入するかで、利回りは変わります。』

初めての不動産投資で相談される方に伝えると、ほとんどの方が驚きます。そのようなときには、私が購入した物件を事例に、次の3つの資金計画を比較し、どのように利回りが変わるかを説明するようにしています。

- 現金購入

- ローンで購入(金利2.58%期間35年)

- ローンで購入(金利1.95%期間15年)

この記事では、『物件の選び方』ではなく、『資金計画(買い方)』について解説しています。

『現金で購入することと、ローンで購入することの違い』や、『金利と期間の違いで生じる利回りの変化』を、私の経験を紹介しています。これから不動産投資を検討している方に、購入の仕方について考えるひとつのヒントとして捉えていただければ幸いです。

※金融機関の提示する金利や期間については、私が提示された一例です。金融機関の審査方針によって異なりますのでご了承ください。

目次

比較のための投資用不動産について

3つのパターンを比較するために用いるのは、私が個人で購入した、中古の区分ワンルームマンションです。

賃借人が入居中のオーナーチェンジ物件です。

価格:1,100万円

月額67,000円で賃貸中

表面利回り:7.3%

物件の選び方の解説になってしまいますが、この物件を選んだ理由も、少し説明します。

川崎駅は、企業が多く品川や東京方面へも乗り換えなしで行ける利便性の高さで、賃貸ニーズが減る可能性が低くく、この物件のある川崎駅東口側(ラゾーナ川崎側)は開発が進み、今後も人気が出るのではないかという期待値からです。

駅からは大通りの明るい道を歩け、物件はオートロックや宅配ボックス付きで、女性も選びやすい条件であることも理由のひとつです。不動産投資の収入減は賃料ですので、賃料が下がりにくく、決まりやすい広さ・間取り・設備であるかどうかは、物件選びでは重要視するところです。

比較検討する3つの資金計画について

購入金額は、募集図面の金額から少し下がって1,020万円。

諸費用は816,000円。

物件価格と諸費用の合計11,016,000円が購入総費用となりました。

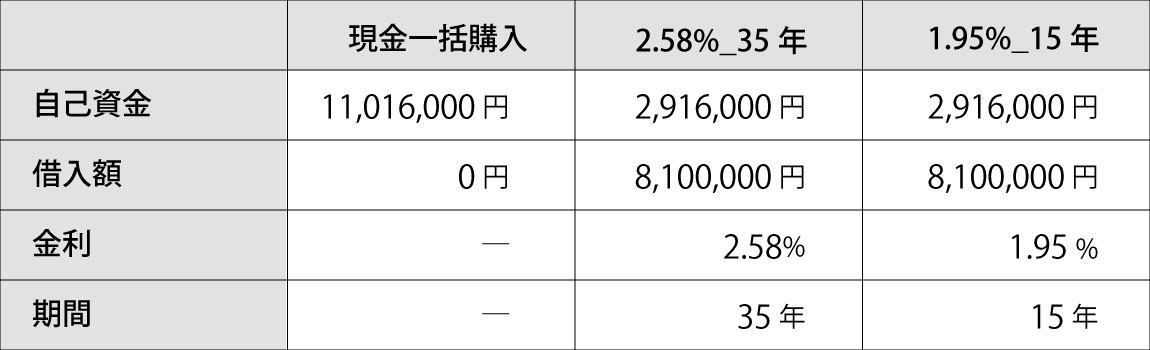

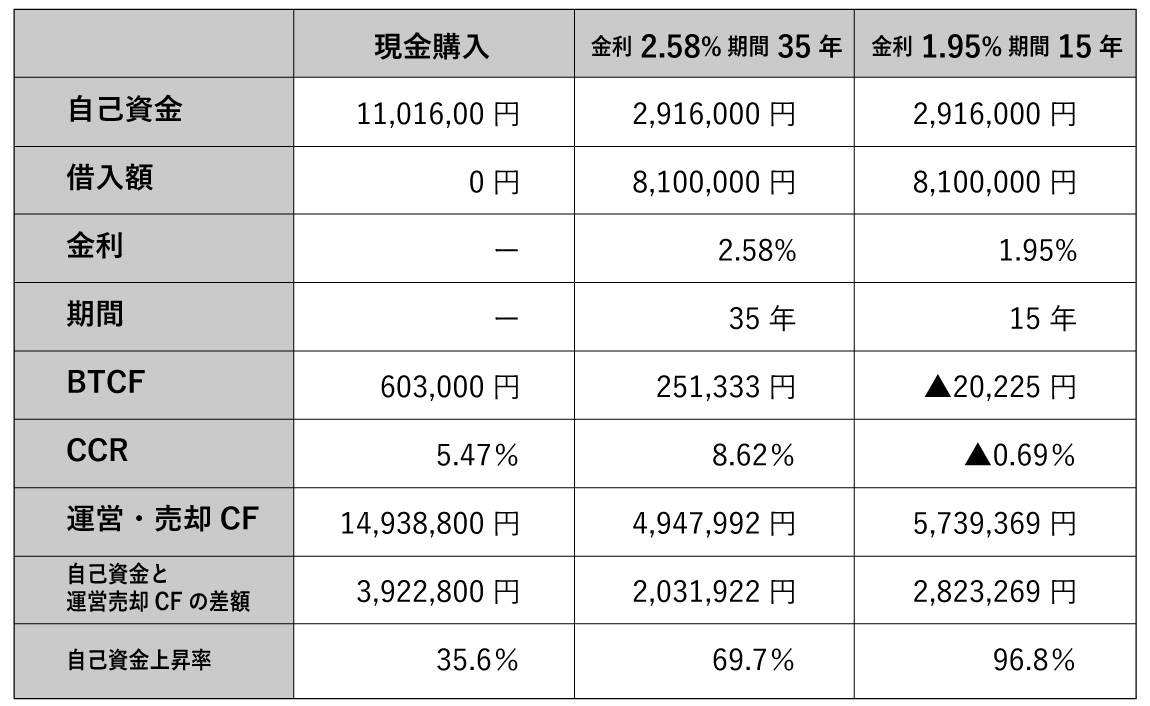

次の図は、購入時に検討した資金計画をまとめた表です。

現金で購入した場合と投資用ローンを利用して購入した場合。投資用ローンを利用した場合については、

2つの金融機関から提示された融資条件で購入した場合の2つ、計3つのパターンです。

※金融機関によって諸費用が変わるため、実際は各パターン自己資金が異なるのが正しいのですが、ここでは同額としています。

この記事で比較する項目は、『BTCF(税引き前キャッシュフロー)』、『CCR(自己資本利回り)』、『運営・売却キャッシュフロー累計』の3つです。

この3つで次の点を比較することができ、どの資金計画がご自身にとって適しているかが分かります。

- 毎年の手残り(所得税を差し引く前)

- 自己資金の運用利回り

- 購入から売却までに手元に残る額

※運営・売却キャッシュフローは、売却時の手残り額が分からないと算定できませんので、売却価格をすぐに売却できそうな額920万円(表面利回り約8.7%で売却)としました。

キャッシュフローツリーとCCRについてはこちらの記事に詳しく書いています。是非ご一読ください。

・CCRを含む4つの利回りについて解説した記事

・キャッシュフローツリーについて解説した記事

現金で購入した場合

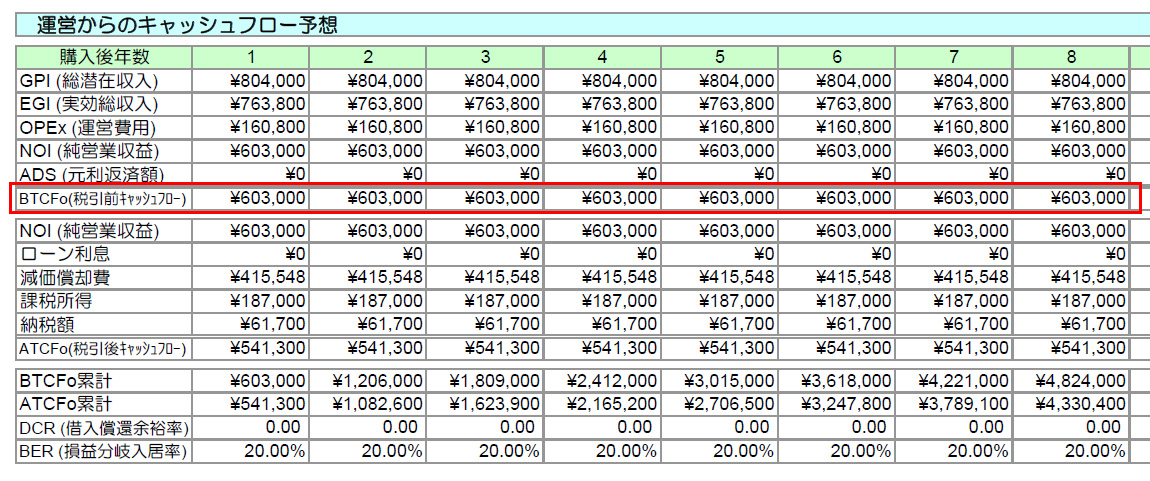

現金で購入した場合のキャッシュフローツリーです。

現金購入のキャッシュフローツリー

ローン返済がないためADS(元利返済金)が0になり、税引前のキャッシュフローは年間603,000円となります。

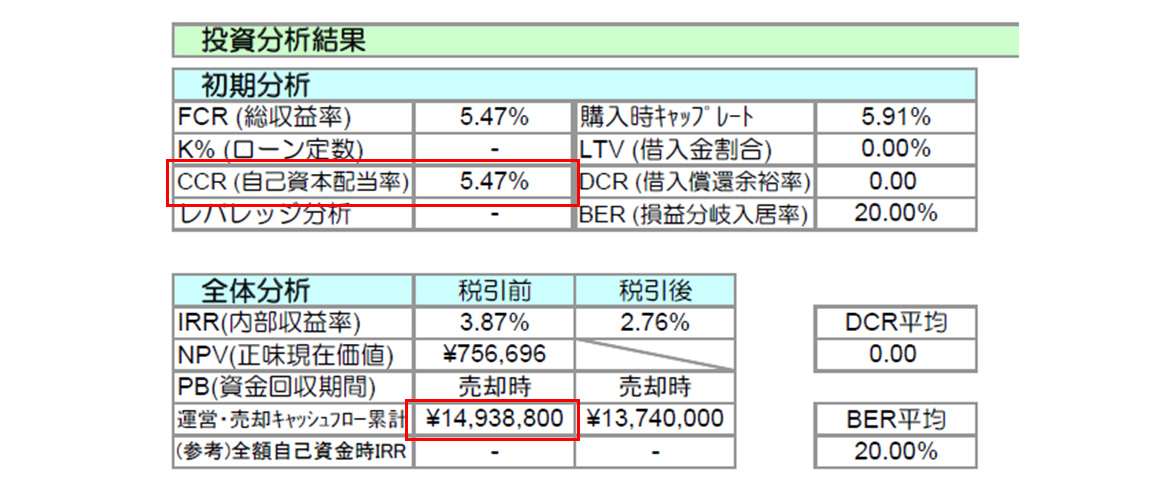

CCRと運営・売却キャッシュフローです。

CCRと運営・売却キャッシュフロー

CCRは5.47%、運営・売却キャッシュフローは14,938,800円となります。

まとめると、こうなります。

- CCR:5.47%

- →自己資金約1,101万円を5.47%で運用。

- 税引前のキャッシュフロー:年間603,000円

- →年間約60万円の手残り(所得税引き前)

- 運営・売却キャッシュフロー:14,938,800万円

- →10年後に920万円で売却できると、10年間で1,101万円が約1,493万円になる。

金利2.58%期間35年で810万円の不動産投資ローンを利用した場合

ひとつ目の金融機関から提案された条件、『金利2.58%、期間35年、融資額810万円』で購入した場合を見てみましょう。

自己資金は291万6千円、借入額は810万円としています。

キャッシュフローは次の通りとなります。

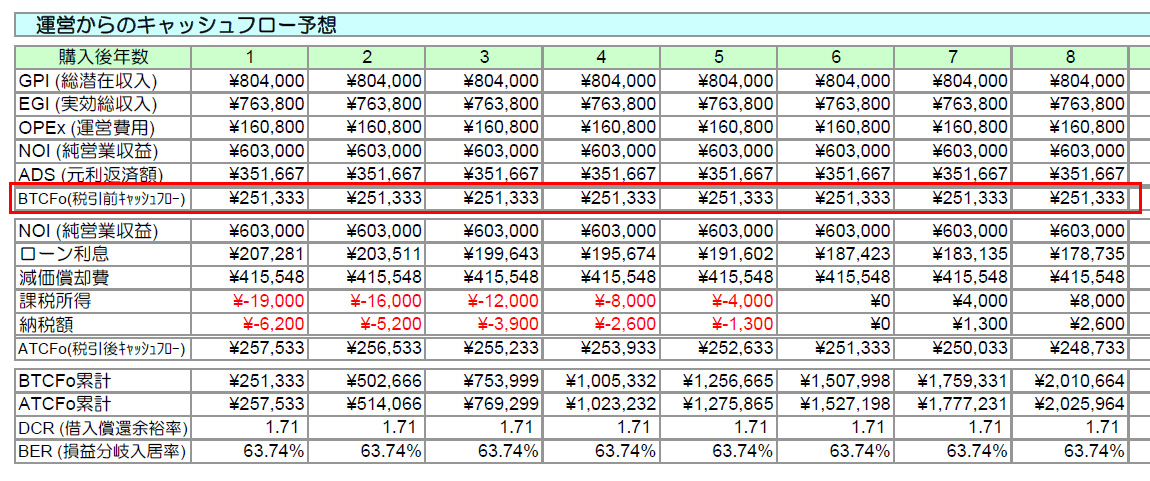

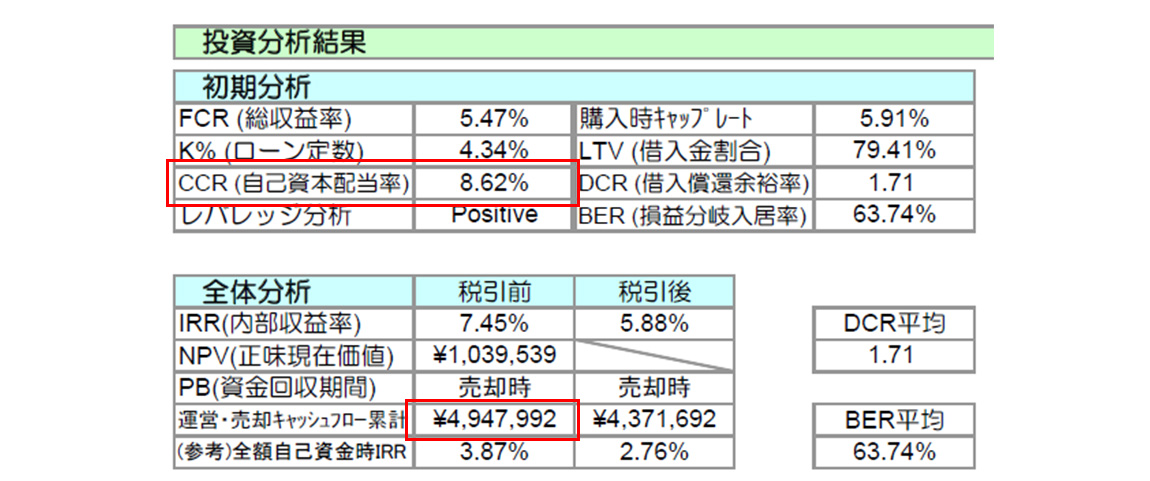

金利2.58%期間35年で810万円を借り入れた場合のキャッシュフローツリー

現金購入との違いは、ADS(元利返済金)があることです。

810万円を、金利2.58%、期間35年で返済すると、元利均等返済で年間返済額は351,667円となり、BTCF(税引前のキャッシュフロー)は251,333円です。

CCRと運営・売却キャッシュフローです。

CCRと運営・売却キャッシュフロー

CCRは8.62%、運営・売却キャッシュフローは4,947,992円となります。

- CCR:8.62%

- →自己資金約291万円を8.62%で運用。

- 税引前のキャッシュフロー:年間251,333円

- →年間約25万の手残り(所得税引き前)

- 運営・売却キャッシュフロー:4,947,992万円

- →10年後に920万円で売却できると、10年間で291万円が約494万円になる。

金利1.95%期間15年で810万円の不動産投資ローンを利用場合

ふたつ目の金融機関から提案された条件、『金利1.95%、期間15年、融資額810万円』で購入した場合を見てみましょう。

自己資金は291万6千円、借入額は810万円としています。

キャッシュフローは次の通りとなります。

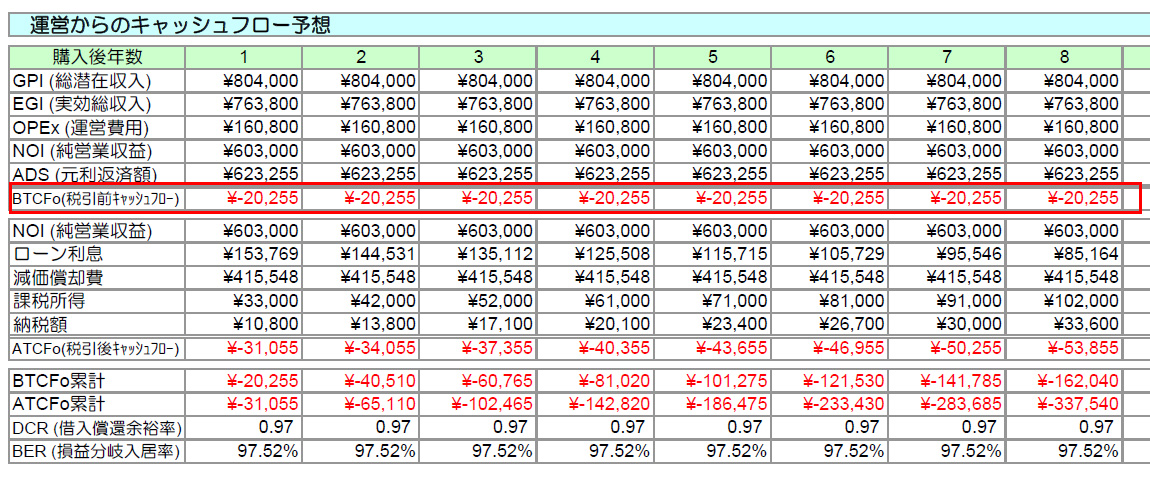

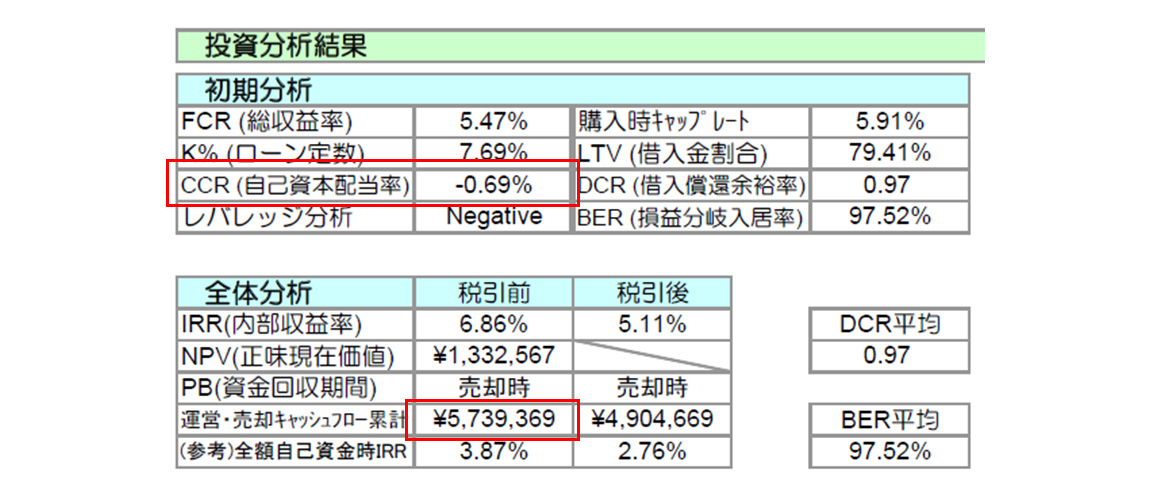

金利1.95%期間15年で810万円を借り入れた場合のキャッシュフローツリー

NOI(純営業収益)からADS(元利返済金)623,255円を差し引くと、BTCFは-20,255円の赤字となります。

現金購入との違いは、ADS(元利返済金)があることです。

810万円を、金利1.95%、期間15年で返済すると、元利均等返済で年間返済額は623,255円となり、BTCF(税引前のキャッシュフロー)は▲20,255円です。

CCRと運営・売却キャッシュフローです。

CCRと運営・売却キャッシュフロー

CCRは▲0.69%、運営・売却キャッシュフローは5,739,369円となります。

- CCR:▲0.69%

- →自己資金約291万円を▲0.69%で運用。

- 税引前のキャッシュフロー:年間▲20,255円

- →年間約2万のマイナス(所得税引き前)

- 運営・売却キャッシュフロー:5,739,369万円

- →10年後に920万円で売却できると、10年間で291万円が約573万円になる。

3つの資金計画の比較

3つの資金計画のそれぞれの項目についてまとめた表です。

税引き前キャッシュフローの手残り額が多い順に並べると次の通りです。

- 現金購入

- 不動産投資ローン金利2.58%期間35年

- 不動産投資ローン金利1.95%期間15年

現金購入は返済がありませんので、手元に残るお金は多くなります。

金利1.95%期間15年の場合は、返済額の負担が大きく、年間ではマイナスになり、家賃収入だけでは返済ができません。

CCRの高い順に並べると次の通りです。

- 不動産投資ローン金利2.58%期間35年

- 現金購入

- 不動産投資ローン金利1.95%期間15年

CCRは、BTCF÷自己資金×100で計算します。

税引き前キャッシュフローが多い現金購入よりも、金利2.58%期間35年が上回った理由は、分母となる自己資金額が下がったからです。

自己資金と運営・売却キャッシュフローの差額を高い順で並べると次の通りです。

- 現金購入

- 不動産投資ローン金利1.95%期間15年

- 不動産投資ローン金利2.58%期間35年

税引き前キャッシュフローが毎年マイナスの「金利1.95%期間15年」が、プラスの「金利2.58%期間35年」を上回ったのは意外です。

これは、売却時の手残りの差が影響しています。

「金利1.95%期間15年」は、返済額が多い分、10年後のローン残高は少なくなります。

キャッシュフローが10年間マイナスだとしても、売却時のローン残高は少なくなり、その分手残りが多くなるためです。

もうひとつ、自己資金の上昇率の高い順で並べてみました。

- 不動産投資ローン金利1.95%期間15年

- 不動産投資ローン金利2.58%期間35年

- 現金購入

自己資金の上昇率で並べると、「金利1.95%期間15年」が、元手の291万円が10年間で282万円増えたことになり、上昇率96.8%とダントツ1位です。ほぼ倍になったことになります。

逆に金額の大きい「現金購入」は、35.6%で最下位です。

まとめ

この記事では、「この資金計画がオススメ!」ということではなく、同じ物件でも資金計画によって、運用の成果が大きく異なることがあるということです。

CCR、税引き前キャッシュフロー、運営・売却キャッシュフローの3つの項目では1位になれなかった、税引き前キャッシュフローがマイナスの「金利1.95%期間15年」が、自己資金の上昇率では1位という結果です。

これは、金利が低く借入期間が短いため、ローン返済が早く進み、売却時に手元に残るお金が大きくなるからです。

融資条件を選ぶにあたって、同じように不動産投資に向き合っているCPM有資格者に、どのパターンを選ぶか聞いてみましたが、「金利1.95%期間15年」を選ぶ人が多かったです。

理由を聞いてみると、以下のような回答でした。

- 資金の運用効率がいい

- 年間2万円のマイナスなら持ち出しでも家計に大きな影響はない

- 年間のマイナスより、返済が早く進む方が、次に購入する際に選択肢が増える

※「次に購入する際に選択肢が増える」とは、バランスシートの純資産の部分が大きい方(借入が少ない)が共同担保として見てもらいやすく、次に購入する物件で融資を受ける時の、金融機関の印象がいいという意味合いです。(注:金融機関によります)

私が選択したのは「金利2.58%期間35年」です。

【理由】

空室になった時に、「金利2.58%期間35年」は、毎月の支出は、返済額29,000円と管理費・修繕積立金の11,600円を合わせた40,600円ですが、「金利1.95%期間15年」は返済額が52,000円ですので、63,600円となります。

空室になった時に、焦らずにじっくり入居募集をできるメンタルでいられるのが、支出の少ない「金利2.58%期間35年」であること。

また、キャッシュフローが少しでもプラスであることで、手に汗を握ることなく保有していられるかなと思ったからです。

「資金の運用効率」ではなく、「気持ちのゆとり」を選択したわけです。

現金購入については、教育費等、現金が必要な時期になるため、不動産投資ローンが利用できるならば、少しでも現金拠出を減らしたいと思い、選択しませんでした。

金融機関が、区分マンションの不動産投資に対して、積極的に取り組んでいた時期でしたので、不動産投資ローンも選択肢として検討できましたが、そうでなければ現金購入になっていたかと思います。

保有してからの3年間を振り返ってみると、一度空室になりましたが、気持ちにゆとりがあるキャッシュフローのため、少し賃料を上げた強気の入居募集ができました。

また、毎月の余剰金は、NISA口座で投資信託の積立を行い、再投資もできているので「気持ちにゆとりのある投資」はできているのかなと思います。

同じ物件であっても、資金計画の選択次第で、自己資金の運用効率が大きく異なるという実例でした。

ここで用いた借入条件は、私の購入当時のものです。金融機関の融資状況は年々異なりますので、購入をお考えになった時点での条件で分析を行ってください。

- 年間キャッシュフローがマイナスでも自己資金の運用効率が高いことがある

- 資金計画の選択基準は人それぞれ

- 私が選んだのは資金運用効率ではなく、気持ちのゆとり

目次

1976年生まれ、東京生まれ東京育ちで2人の娘の父です。長く賃貸管理の現場を経験してきました。自身もオーナーとして不動産投資や賃貸経営を行っています。その経験を共有し、皆様の賃貸経営にお役立ていただければと思い本ブログを運営しています。

【保有資格】CPM(米国不動産経営管理士)/(公認)不動産コンサルティングマスター/ファイナンシャルプランナー/宅地建物取引士/管理業務主任者/相続アドバイザー