多額の資金が必要な不動産投資。金融機関から購入資金を借入れて不動産投資をする場合、収入から返済額を差し引くと、大した収入が得られなかったり、悪くすると返済が滞ってしまうこともあります。

『借入をしても目標とする利回りが得られる投資物件なのか』、『借入をすることで、利回りが上がる物件なのか』を確認することは、とても大切です。

今回は、それを確認するときの指標のひとつ、『イールドギャップ』とは何かについて解説します。

イールドギャップとは

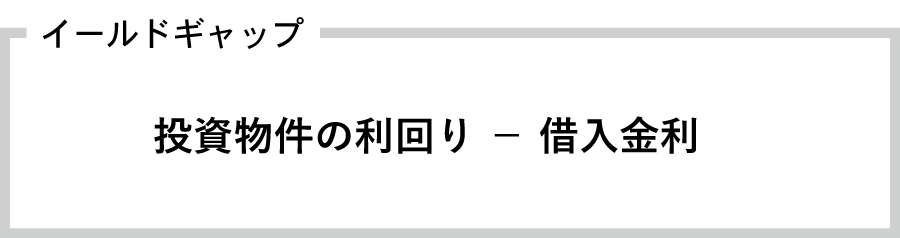

イールドギャップ・yield gapを直訳すると、「yield:利回り」の「gap:乖離」となります。投資物件の利回りと借入金利の差のことであり、その差が、借入をして不動産投資を行う場合の、投資物件の収益性を判断する指標となります。数式にすると以下になります。

投資物件の利回りがいくら高くても、借入金利が高ければ、毎月の返済額は多くなり、収益は目減りします。例えば、利回りが10%の投資物件を購入するときの借入金利が4%の場合、イールドギャップは6%となります (10%-4%)。一方、利回りが8%の投資物件でも、借入金利が1%であれば、イールドギャップは7%とアップします(8%-1%)。

上記のように借入をして投資物件を購入する場合は、「利回りが高い=収益性が高い」とは言い切れず、投資物件の利回りと借入金利の差である、イールドギャップも確認する必要があります。

どんなに表面的な利回りが高い物件でも、借入を行うことによって収益性が下がり、目標とする運用利回りが得られないのであれば、あなたにとっていい投資とは言えません。

実質利回りと表面利回り、イールドギャップの計算で重要なのはどっち?

不動産投資の世界では、単に「利回り」といってもいくつかの種類があります。

では、イールドギャップを計算するときに使うべき利回りとは?

イールドギャップの計算では、「実質利回り」を使用することをお勧めします。

投資利回りには、「表面利回り」と「実質利回り」の2つがあります。

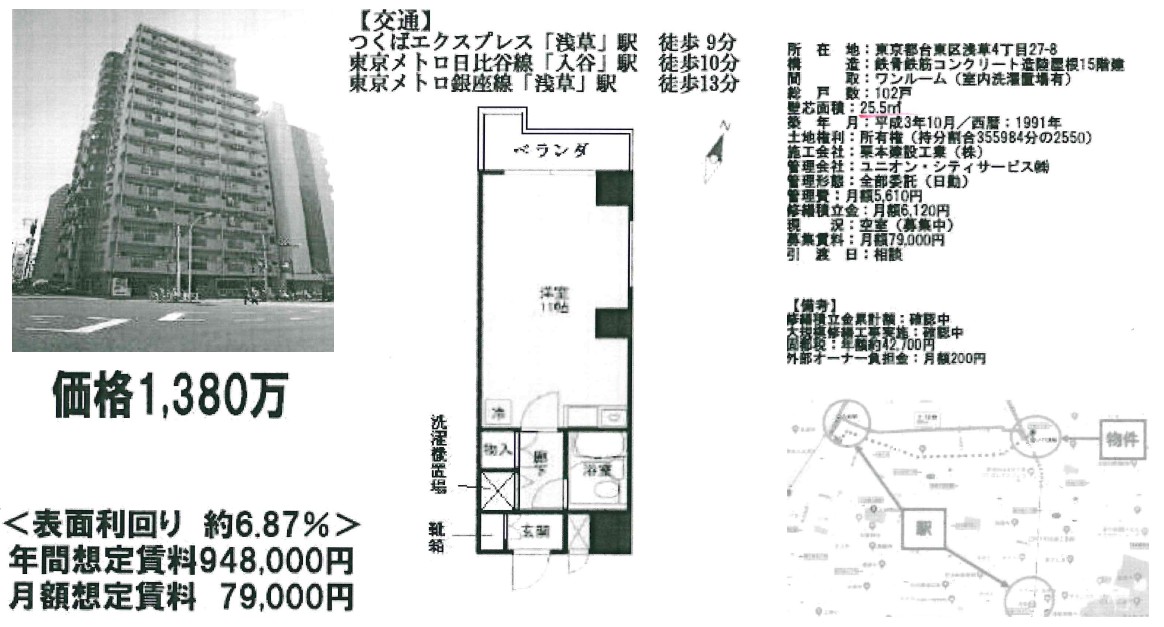

・表面利回り=年間の家賃収入÷物件の購入価格×100

・実質利回り=(年間の家賃収入-年間の諸経費)÷物件の購入価格×100

例えば、1,500万円で購入した物件に対して年間の家賃収入の見込みが150万円の場合、表面利回りは以下になります。

・表面利回り:150万円÷1,500万円×100=10%

ここで、年間の諸経費が30万円だった場合、実質利回りは以下になります。

・実質利回り:(150万円-30万円)÷1,500万円×100=8%

上記のように運営経費が加味されない分、表面利回りの方が実質利回りよりも高い数値になります。当然、イールドギャップも表面利回りを対象にした方が良い数値になり、実質利回りで計画し直すと、現実には思っていたほどの利益が出なかったという結果になります。

なお、賛否両論あるところですが、より現実的な実質利回りを求める場合には、購入時に掛かる諸費用を含めて計算するという意見もあります。諸費用額は、借入れる金融機関によっても変わりますので、現実性を高めるのであれば、含めて計算した方が良いでしょう。

返済期間を反映させた金利(K%)で確認しよう

当然ですが、借入は返済期間によって返済額が異なります。同じ融資額でも10年ローンや20年ローン、30年ローンでは、毎年の返済額に大きな差が出ます。単に、借入金利という数値で算出するのではなく、返済期間を反映させた数値を基にイールドギャップを求めることが大切です。

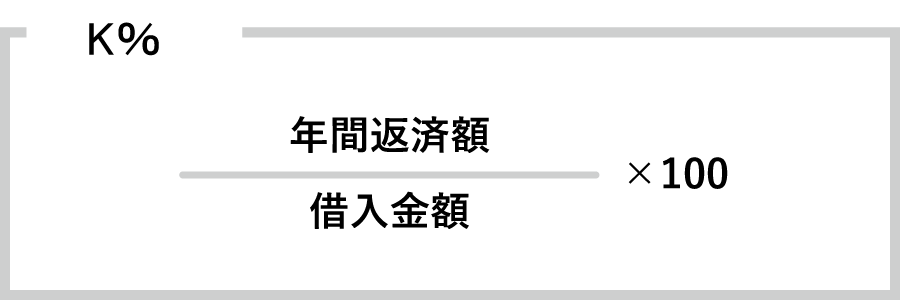

返済期間における利息を加味する時に使用されるのが、借入金額に対する年間返済金額の比率の、通称「K%」と呼ばれる値です。以下の数式で算出します。

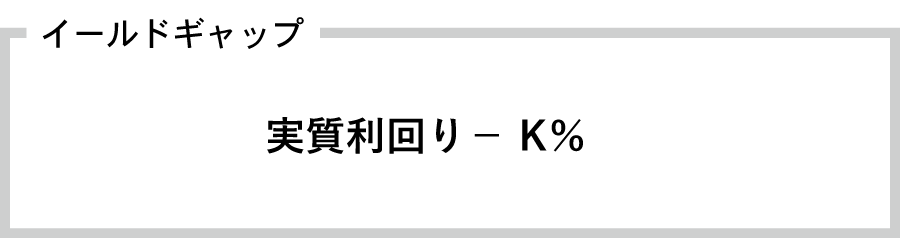

当然のことですが、K%が低いほど、イールドギャップは高くなります。

実質利回りとK%、イールドギャップを表にまとめてみました。

GAPの19.8万円+自己の取分40万円=59.8万円が自己の取分になります。

そうすると、自己資金500万円に対して、59.8万円÷500万円=11.96%に利回りが変わります。

イールドギャップの目安

イールドギャップは数値が大きいほど、収益性の高い物件という証になりますし、借入をすることで利回りが上がる物件と言うこともできます。様々なサイトを見てみると、「4%~6%程度」が目安とされているようです。

ただ、不動産投資の利回りには様々な要因が絡むため、イールドギャップが大きい=儲かるとは断定できませんし、使う指標や時代によって利回りも金利も変わりますので、一定の数値で測るのが良いとも限りません。

ただし、イールドギャップの低い物件は、借入をすることで利回りが下がったり収益がマイナスになったりすることもありますので、イールドギャップだけでなく、それ以外の指標も組み合わせて、複数の視点で判断した方が賢明でしょう。

1976年生まれ、東京生まれ東京育ちで2人の娘の父です。長く賃貸管理の現場を経験してきました。自身もオーナーとして不動産投資や賃貸経営を行っています。その経験を共有し、皆様の賃貸経営にお役立ていただければと思い本ブログを運営しています。

【保有資格】CPM(米国不動産経営管理士)/(公認)不動産コンサルティングマスター/ファイナンシャルプランナー/宅地建物取引士/管理業務主任者/相続アドバイザー