長く賃貸管理の現場を経験してきました。自身もオーナーとして不動産投資や賃貸経営を行っています。その経験を共有し、皆様の賃貸経営にお役立ていただければと思い本ブログを運営しています。1976年生まれ、2人の娘の父です。

【保有資格】CPM®(米国不動産経営管理士)/(公認)不動産コンサルティングマスター/ファイナンシャルプランナー/宅地建物取引士/相続アドバイザー

不動産投資を始める時に気になるのは利回りです。投資した自己資金が何パーセントで運用されるのかは、誰しも気になることですし、いい投資なのか悪い投資なのかを判断する基準にもなります。

私たちにも、「利回り〇%以上の物件を探してほしい」というご依頼も多くいただきます。

ところでこの利回りですが、不動産に関するだけでも、複数存在することをご存知でしょうか。

今回は、いくつかある利回りの中でも、不動産投資を始めようと考えている方に覚えておいていただきたい、「4つの利回りとその違い」について解説します。

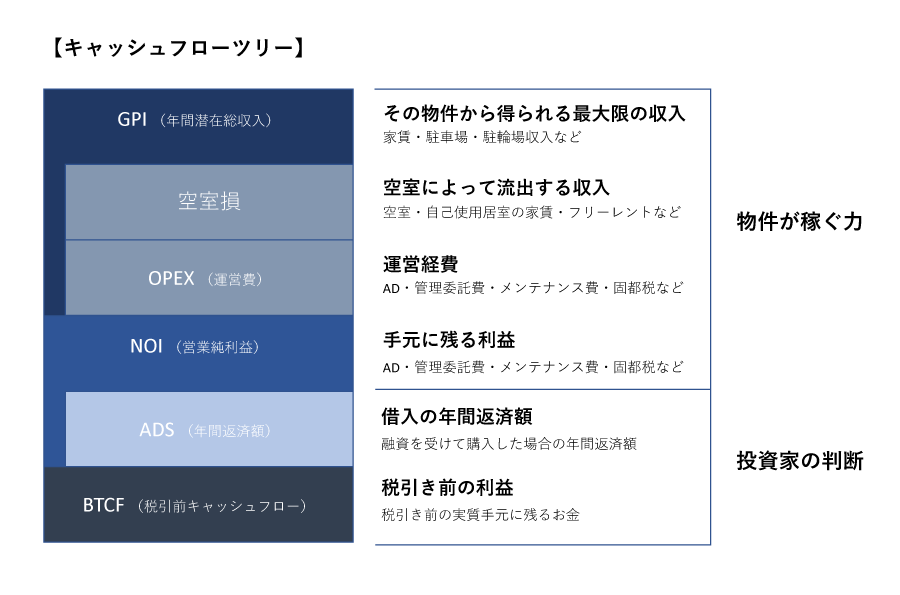

キャッシュフローツリーの知識が必要ですので、事前にこちらの記事をご一読ください。

単純利回り

単純利回りとは、販売図面や不動産広告に記載されている利回りです。

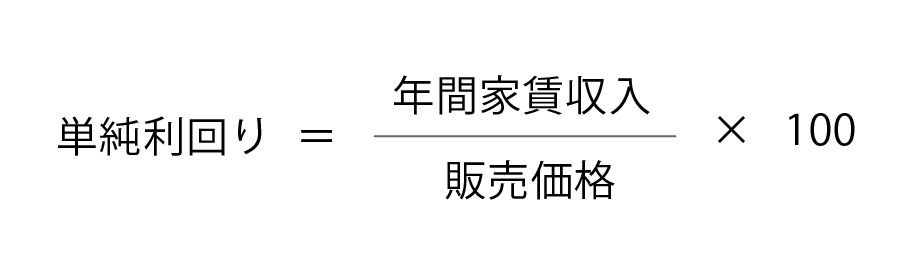

『販売価格に対する、年間家賃収入の割合』で、以下のように計算されます。

注意していただきたいのは、購入時の諸費用、運営経費や空室による損失が考慮されていない点です。

区分マンションを例にとると、販売価格や家賃収入が同じでも、管理費・修繕積立金や固定資産税・都市計画税といった運営経費はマンションによって異なりますし、空室による損失も、立地によって変わります。

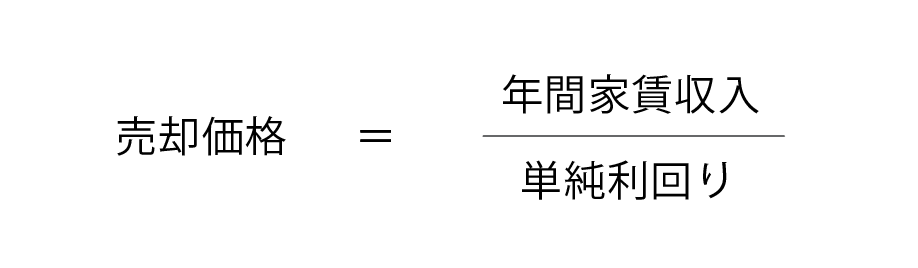

売却価格を設定する際にも、この利回りを利用します。

不動産ポータルサイトや販売図面では、この単純利回りを表記していることが一般的ですが、購入時に係る諸費用や、運営経費といった一時的もしくは継続的に発生する支出については、一切考慮していませんので、購入後に実際の手取り収入で計算してみると、予想以上に利回りが下がってしまうこともあります。

物件の稼ぐ力を表す利回り(FCR)

FCR(Free & Clear Return)とは、物件の稼ぐ力を表す利回りで、『購入総額に対する、建物から得られる営業純利益』の割合です。

以下のように計算します。

分子のNOIとは、営業純利益です。入居者から支払われる家賃から、空室による損失、運営経費(固定資産税・都市計画税、管理業務委託費、メンテナンス費等、建物を維持管理するための費用)を差し引き、得られる額です。

NOIとは 家賃収入から、空室による損失や運営経費を差し引いた純利益。

金融機関から融資を受けて購入した場合に発生する、ローン返済額(ADS)はここには含まれておりませんので、現金で購入した場合の利回りです。

自己資金利回り(CCR)

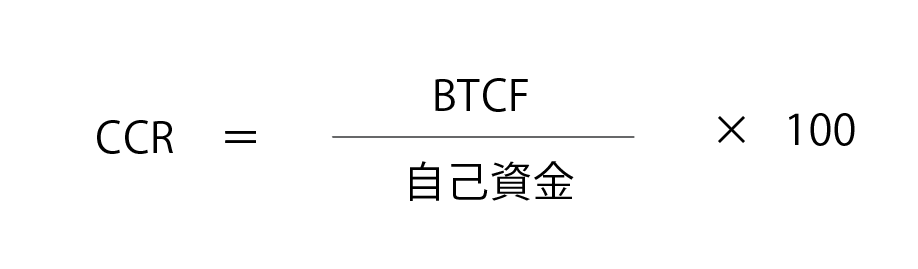

CCR(Cash on Cash Return)とは、『投下した自己資金に対する、建物から得られる営業純利益』の割合です。

上述のFCRとの違いは、分母が自己資金、分子がNOIからローン返済額(ADS)を差し引いた、税引前キャッシュフロー(BTCF)になることです。

FCRが、現金で購入した場合の、自己資金の利回りであるのに対して、CCRは融資を受けて購入した場合の、自己資金の利回りです。

覚えておきたいポイントは、FCRと違って、同じ物件でも、CCRは融資条件によって異なるという点です。

分母が自己資金、分子がBTCFですので、投下する自己資金の額や、利用する金融機関の融資条件(金利や期間)の違いによって、同じ物件であってもCCRは変わるということです。

投資期間中の利回り(IRR)

投資期間中の利回りを表すのがIRR(Internal Rate of Return)で、内部収益率ともいいます。

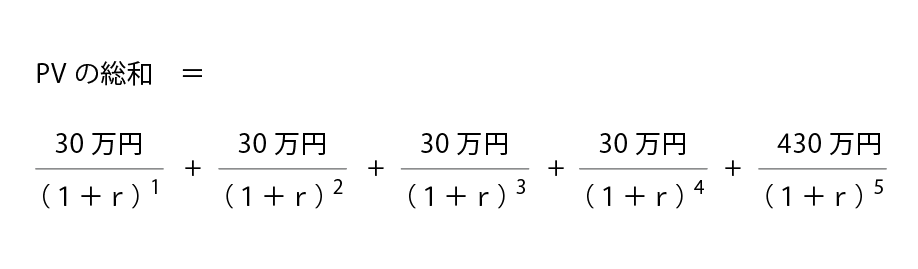

IRRは、DCF法によって現在価値に換算された、投資期間中に得られる収益(BTCFと売却時に手元に残るお金)の総和が、投下した自己資金と同じ額になる時の割引率です。

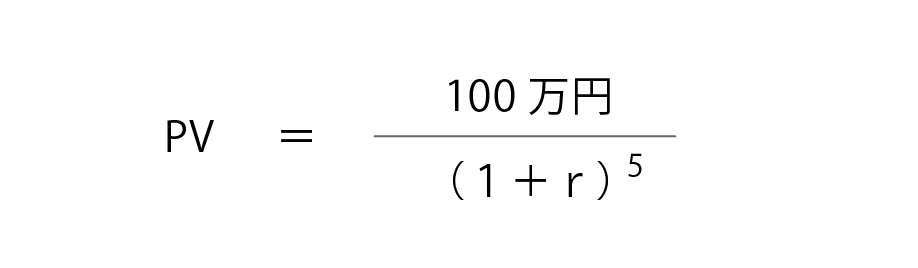

DCF(Discounted Cash Flow)法とは、将来得られるであろう利益を、リスク等を鑑みた率で割り引き、現在の価値PV(Present Value)に置き換えて評価する方法です。

現在手元にあるお金の価値と、将来得られるお金の価値は違うという考え方からきています。現在の100万円と5年後に得られる100万円を比較すると、現在の100万円は、5年間運用できる期間がある分、5年後には増えている可能性があり、逆に5年後の100万円は、5年分の運用ができていない分、現在の価値に評価しなおすときは、その分減らして計算するというものです。

例えば、5年後に得られる100万円を現在の価値に換算するには、以下のように計算します。

例)自己資金300万円、BTCF:50万円 5年保有して売却し、400万円が手元に残った場合の現在価値の総和とは、

となります。

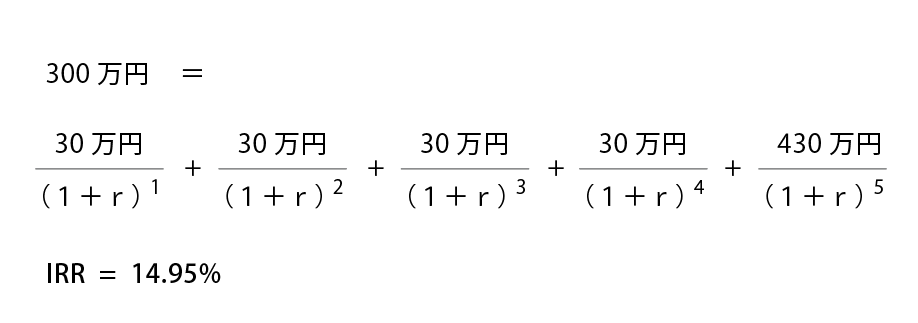

この総和が投下した自己資金300万円と同額になる時のrがIRRです。

おまけ 金融機関の利回り(K%)

金融機関が融資をするときに得られる収益の利回りをK%(ローンコンスタント)といい、以下の計算式で求めます。

融資金額に対する、年間返済額の割合で、金融機関が融資することで得られる収益の利回りです。

ローンの条件を比較するときに有効です。

金利2.6%・融資期間25年と、金利0.65%・融資期間10年の2つの融資条件があったとしたら、どちらが借り手としては有利な条件なのかという時に、それぞれのK%を算出すると比較しやすいです。

まとめ

ひと言で「利回り〇%以上」といっても、重視する利回りによって、大きく異なり、また、金融機関の融資条件によって変わる利回りもあるということがご理解いただけたのではないかと思います。

それぞれの性質を理解した上で、ご自身に合った基準を作っていくことが、不動産投資の成功への近道です。

弊社では、これからの指標が、ひと目でわかる投資分析シートを無料で提供しています。

「不動産投資の勉強をしたい」「気になっている物件の分析をしたい」「保有物件の分析をしたい」という方は、是非お問い合わせください。

家賃査定・空室対策レポートを無料で作成してみよう

空室対策の第一歩として、当社サービス「賃料査定・空室対策レポート」を作成してみませんか?

満室経営戦略レポートでは、累計100億件超の不動産ビッグデータをAI(人工知能)が解析し、あなたの物件だけの「満室経営戦略」をご提案!賃料査定結果、空室対策案(推奨ターゲット、推奨設備、条件緩和案)などを、即時にレポート出力します!

ご利用は完全無料となっており、最短1分程度で入力は完了しますので、お気軽にお試しください。

「家賃査定・空室対策レポート」を今すぐ無料で作成するなら、下のボタンをクリック!

約1分で作成できます。