長く賃貸管理の現場を経験してきました。自身もオーナーとして不動産投資や賃貸経営を行っています。その経験を共有し、皆様の賃貸経営にお役立ていただければと思い本ブログを運営しています。1976年生まれ、2人の娘の父です。

【保有資格】CPM®(米国不動産経営管理士)/(公認)不動産コンサルティングマスター/ファイナンシャルプランナー/宅地建物取引士/相続アドバイザー

前の記事では、良さそうな投資用不動産を見つけた時に、買おう!と判断する前に見ていただきたいポイントとして、不動産投資の収入と支出についてのチェックポイントを解説しました。

今回は、それを踏まえて行う、投資分析について解説します。

私も物件購入を検討する際に行っている投資分析で、Reifa(リーファ)という分析ツールを利用することもありますが、ヒューレットパッカード社の10BⅡという金融電卓を使い、紙に書いて分析したり、エクセルシートを使ったり、その時々で利用するツールを変えています。

一棟アパート・マンション、区分マンションの別、新築・中古の別なく利用できる投資分析の手法です。

- 世田谷区内の1990年築 専有面積62㎡ 2LDKのリノベーション済み中古マンション

- 最寄駅からは徒歩10分圏内の立地

- 管理費・修繕積立金は月額28,000円

- 固定資産税・都市計画税は約95,000円

- 価格3,000万円 月額賃料17万円(年額204万円) 表面利回り6.8%

レインズに公開されていて、私も購入を検討した、市場で取引されていた物件を少し変更しています。

目次

キャッシュフローツリーを作る

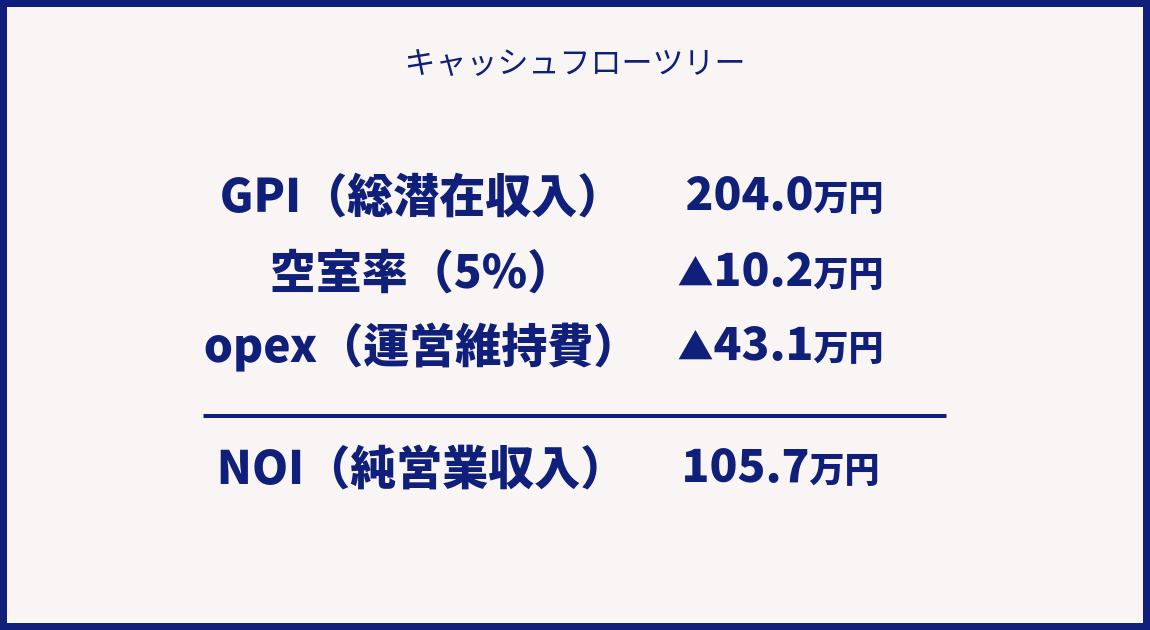

キャッシュフローツリーとは、純収益(NOI)を算出するための収支表です。

純収益は、賃料収入から管理費・修繕積立金、固定資産税・都市計画税などの運営経費や、空室率を引いて求めます。

世田谷区内で最寄駅から10分圏内のファミリータイプであれば、空室率は5%位(2年間で18日の空室)で計算してみます。

年間賃料収入が204万円。

空室率5%(10.2万円)と管理費等や固都税43.1万円を差し引くと、NOIは150.7万円となります。

キャッシュフローツリーだとこんな感じになります。

NOIを求めるキャッシュフローツリー

FCR(総収益率)を算出する

FCRは、NOI÷購入総額(購入金額+諸費用)で求めます。現金で購入した場合の自己資本利回りです。

諸費用については、この段階では概算になってしまいますので、大体物件価格の7%程と仮定して計算しています。

この物件は3,000万円ですので、諸費用は210万円。

購入総額は3,210万円となり、FCRは4.69%となります。

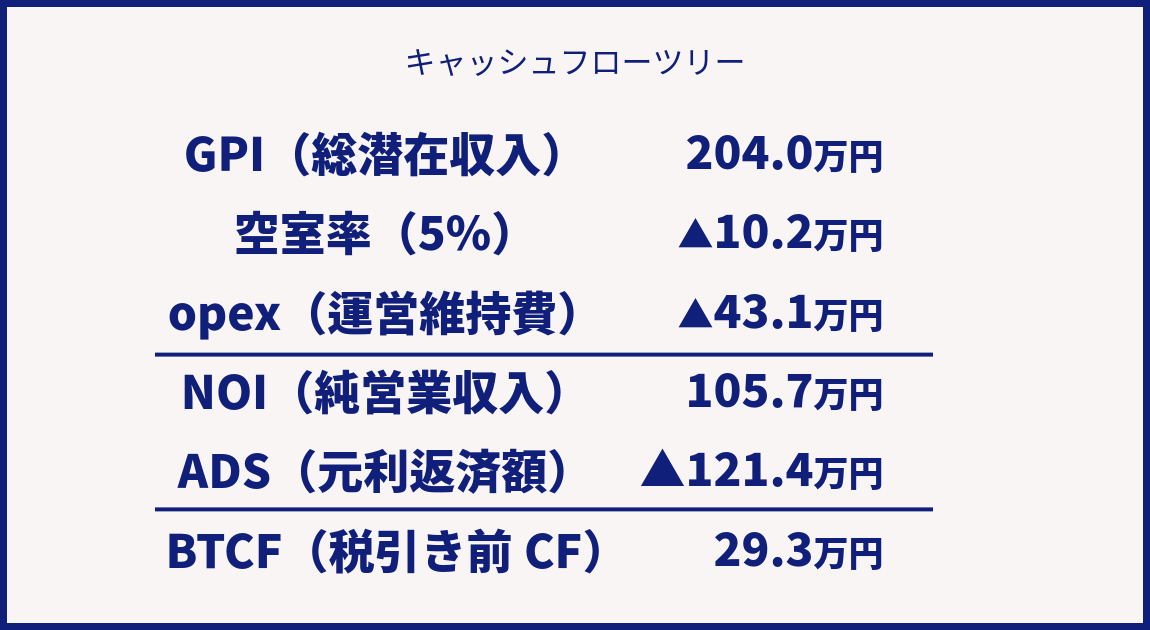

CCR(自己資本利回り)を算出する

CCRは、分かりやすく言うと、借入をして購入した場合の自己資本利回りです。

NOIからADS(年間返済額)を差し引いたBTCF(税引き前のキャッシュフロー)を投下した自己資金で割って算出します。

CCR=BTCF÷自己資本

自己資本は購入総額から借入額を引いた金額です。

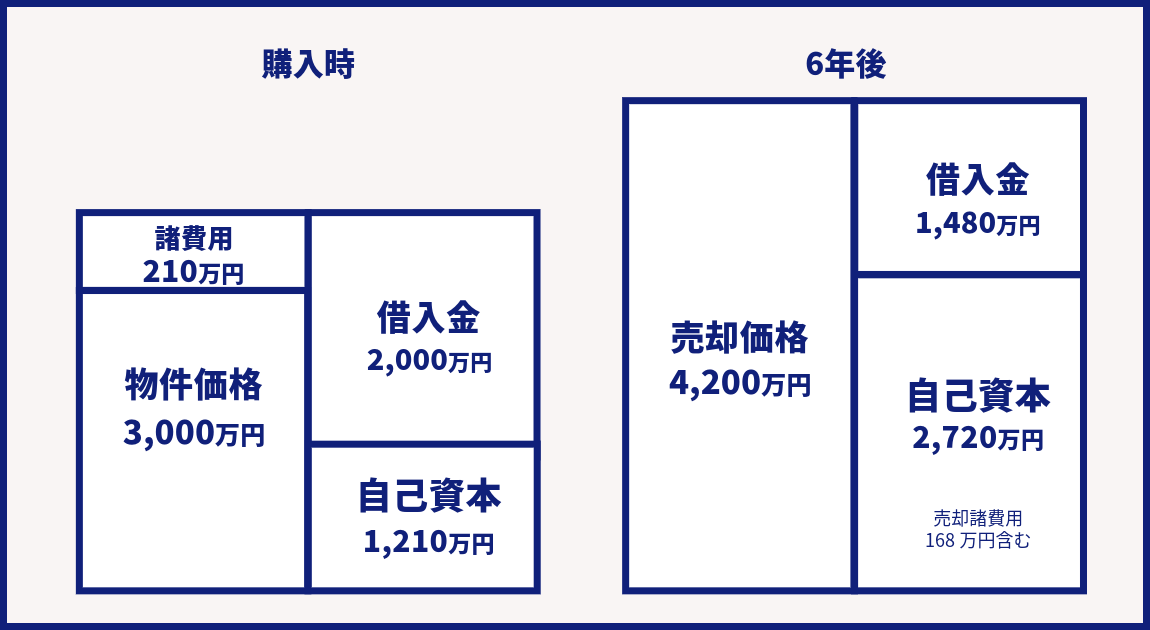

融資条件が、借入額2,000万円・金利2%・期間20年とすると、自己資本は1,210万円となります。

BTCFを求めるには、ADS(年間返済額)を求めます。

融資条件を金利2%・期間20年なので、K%は6.07%。

ADSは、借入額2,000万円にK%を掛けた121.4万円。

BTCFは、NOI:150.7万円からADSを引いた29.3万円となり、CCRは2.42%となります。

BTCFを求めるキャッシュフローツリー

レバレッジが効いている不動産投資は、CCR>FCR>K%に当てはまります。

このケースでは、CCR(2.42%)<FCR(4.69%)<K%(6.07%)となりますので、この融資条件ではレバレッジは効かないことになります。

出口(売却価格)を想定する

売却するといくらになるか試算します。

この物件は62㎡ 2LDKですので、次に購入する方は、投資用としてだけでなく、自己居住用として購入する方も対象となりそうですので、オーナーチェンジで売却した場合と、空室で売却した場合の2パターンを想定します。

オーナーチェンジで売却した場合

オーナーチェンジで売却する場合、買主として対象となるのが不動産投資家で、買主が利用するのは、不動産投資用ローンとなります。

売却価格はV=I/Rの収益還元で算出しますので、

表面利回り7%で売却すると約2,900万円

表面利回り8%で売却すると約2,550万円

という風に想定します。

空室で売却した場合

空室で売却する場合、買主とした対象となるのが自宅として利用する方で、買主が利用するのは住宅ローンです。

売却価格は取引事例法で算出します。

周辺地域の類似物件の成約事例を見てみると、4,200万円~4,500万円でした。

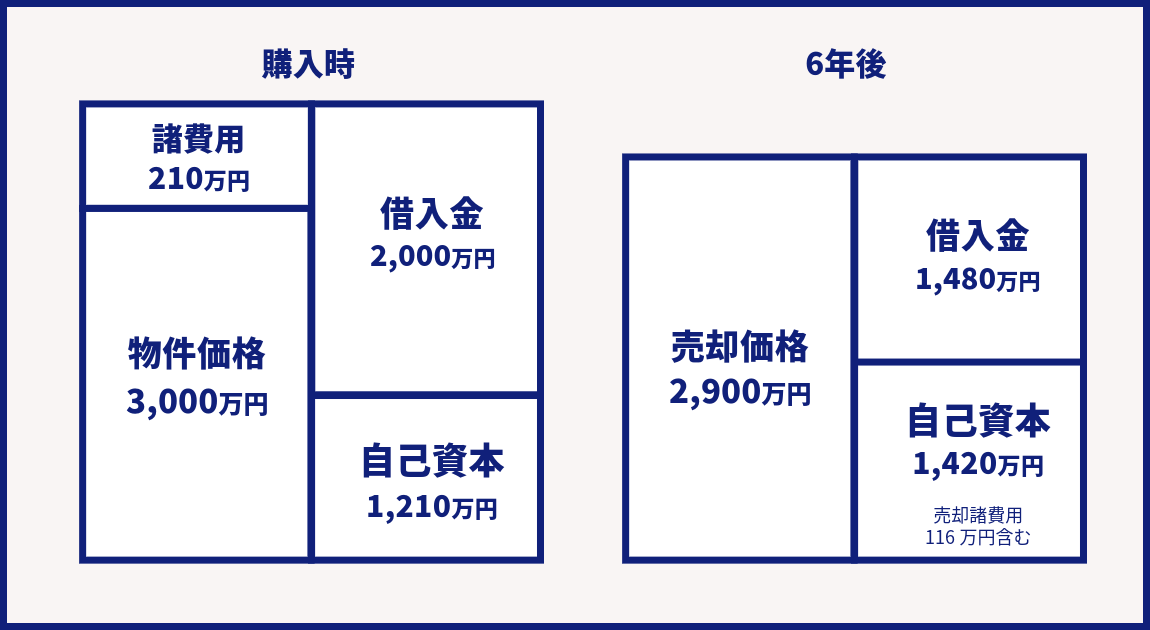

オーナーチェンジで売却、空室で売却、それぞれのN年後のローン残高を算出する

借入額2,000万円のN年後のローン残高を算出することで、N年後に取り出せる金額が分かり、購入時の自己資金がいくらになったかを知ることができます。

6年後に売却すると仮定して計算してみます。

オーナーチェンジで売却した場合の6年後に取り出せる自己資本

6年後のローン残高は、1,480万円。

表面利回り7% 売却価格2,900万円で、6年後に売却すると取り出せる自己資本は売却諸費用(売買価格の約4%)を引いて1,304万円。

購入時の自己資金1,210万円が6年間で、94万円増えたことになります。

オーナーチェンジで売却した場合の6年後に取り出せる自己資本

空室で売却した場合の6年後に取り出せる自己資本

6年後のローン残高は、1,480万円。

売却価格4,200万円で、6年後に売却すると取り出せる自己資本は売却諸費用を引いて2,552万円。

購入時の自己資金1,210万円が6年間で、1,342万円増えたことになります。

空室で売却した場合の6年後に取り出せる自己資本

IRR(内部収益率)をチェック

現金で購入した場合のNOIと、ローンで購入した場合のBTCF、N年後の自己資本の額が分かりましたので、以下の4つのパターンのIRR(内部収益率)を算出します。

- 現金購入し、6年後にオーナーチェンジ(表面利回り7%)で売却した場合

- 融資を受けて購入し、6年後にオーナーチェンジ(表面利回り7%)で売却した場合

- 現金購入し、6年後に空室(4,200万円)で売却した場合

- 融資を受けて購入し、6年後に空室(4,200万円)で売却した場合

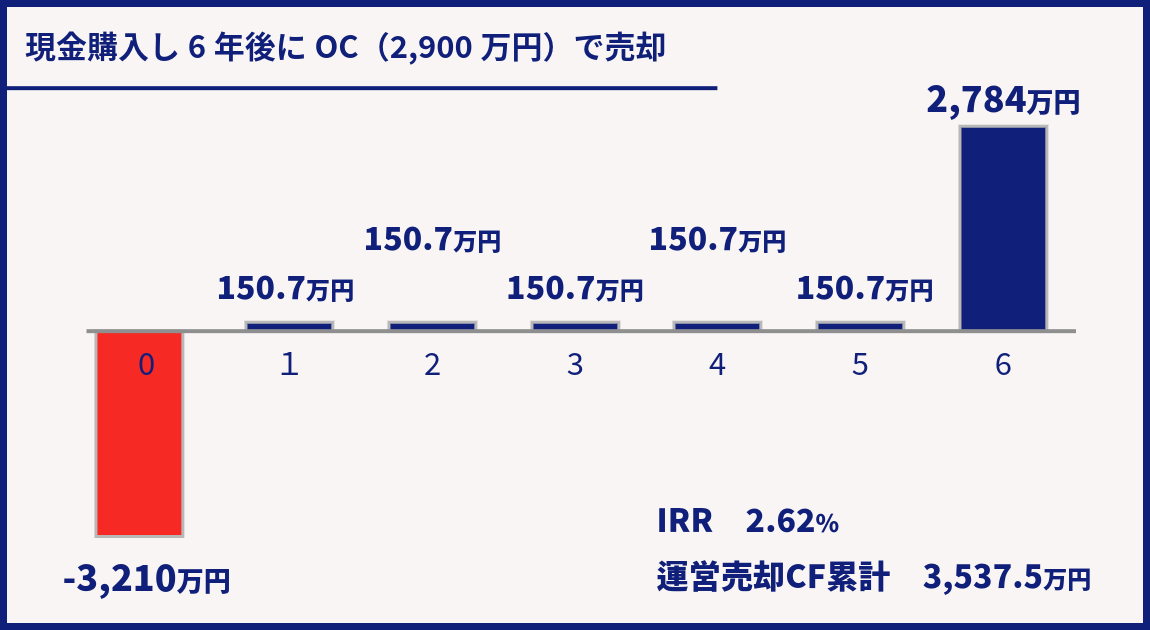

現金購入し、6年後にオーナーチェンジ(表面利回り7%)で売却した場合

購入時に投下した自己資本は、3,210万円。

空室率5%として毎年得られる利益(NOI)は、150.7万円。

売却時に得られる自己資本+NOIは、2,784万円。

グラフにするとこういうイメージです。

現金購入し6年後にオーナーチェンジ(表面利回り7%)で売却した場合

IRRは2.62%となります。

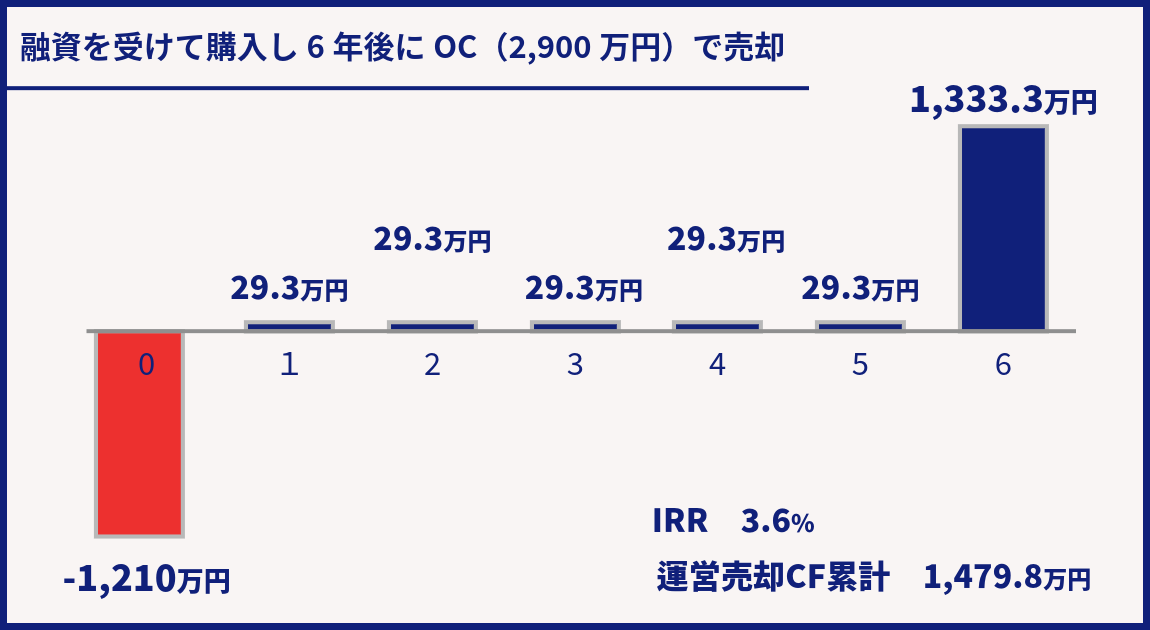

融資を受けて購入し、6年後にオーナーチェンジ(表面利回り7%)で売却した場合

購入時に投下した自己資本は、1,210万円。

毎年得られる利益(BTCF)は、29.3万円。

売却時に得られる自己資本+BTCFは、1,304万円。

グラフにするとこういうイメージです。

融資を受けて購入し6年後にオーナーチェンジ(表面利回り7%)で売却した場合

IRRは3.6%となります。

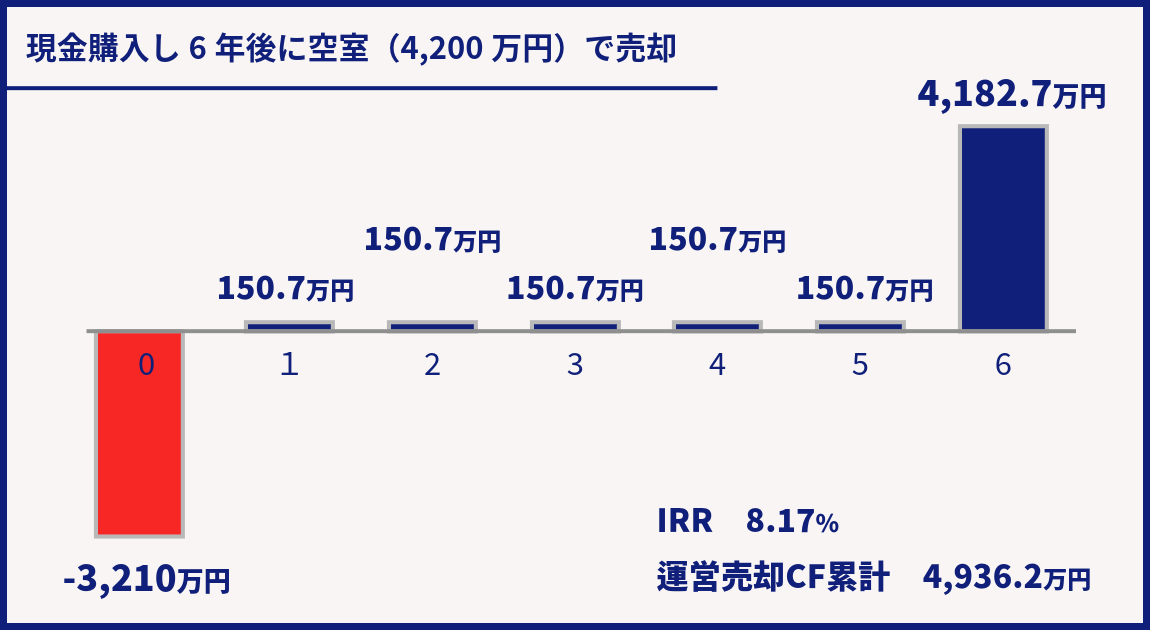

現金購入し、6年後に空室(4,200万円)で売却した場合

購入時に投下した自己資本は、3,210万円。

空室率5%として毎年得られる利益(NOI)は、150.7万円。

売却時に得られる自己資本+NOIは、4,182.7万円。

グラフにするとこういうイメージです。

現金購入し6年後に(4,200万円)で売却した場合

IRRは8.17%となります。

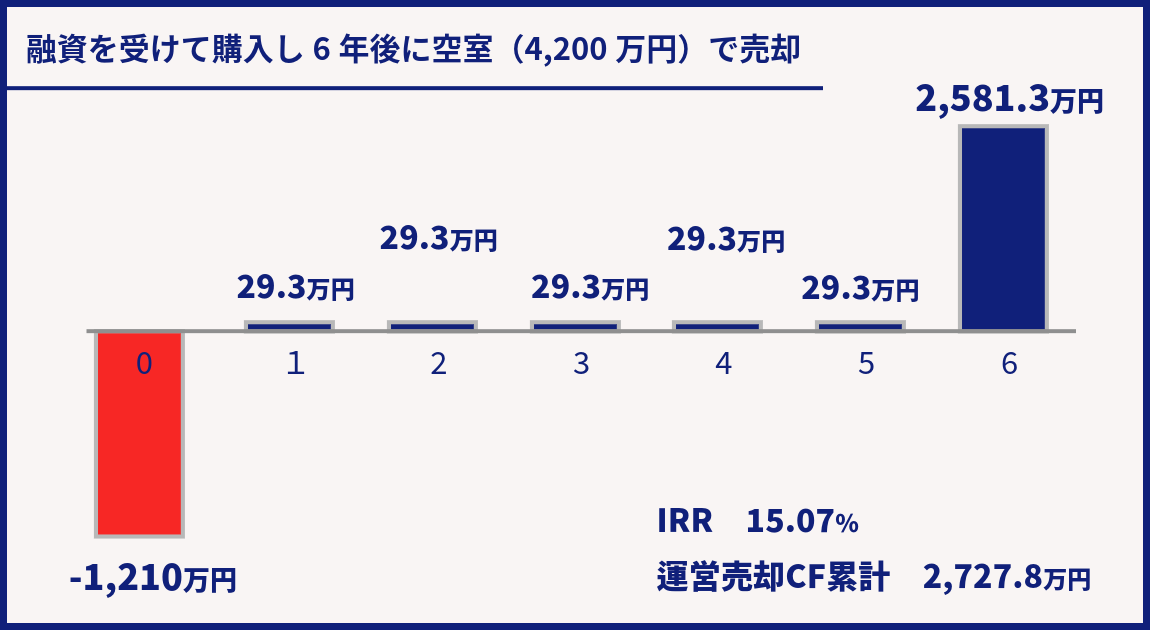

融資を受けて購入し、6年後に空室(4,200万円)で売却した場合

購入時に投下した自己資本は、1,210万円。

毎年得られる利益(BTCF)は、29.3万円。

売却時に得られる自己資本+BTCFは、2,581.3万円。

グラフにするとこういうイメージです。

融資を受けて購入し6年後に(4,200万円)で売却した場合

IRRは15.07%となります。

購入するかどうかの判断をする

それぞれの指標が出ましたので、購入するかどうかを判断します。

私個人の意見としては、以下の理由で購入しても良いと判断しました。

- 空室になれば大きなキャピタルゲインが期待できる

- リノベーション済みのため、設備の修理負担リスクが軽減できそう

- 入居中は大きな利益は得られないが、保有していても純資産は増えていくし空室になれば売ればいいという、気持ちにゆとりのある運営ができる

いろいろと分析した結果、「気持ちのゆとり」という最終的にはメンタル面での判断になりましたが、保有しても売却しても、どちらでもいいという状況を作ることは、不動産投資において重要な要素だと考えています。

そういう意味でも、入居中では大きな利益はないかもしれませんが、収入が途絶える「空室」という事態が発生したときに、大きな利益を上げられる期待が持てるこの不動産は、購入しても良いと判断しました。

投資用不動産の選び方は、ひとそれぞれです。

その地域の賃貸市況や募集状況、そして投資分析を用い、ご自身の求める条件を満たしているのかどうかを判断していけば、きっと納得のいく不動産投資を始められるでしょう。

今回は、私が購入を検討した物件を基に、投資分析の手法について紹介しました。

ご自身で見つけた物件や不動産会社から勧められた物件について、投資分析のサポートも行っておりますので、気になる方は、是非お問い合わせください。

目次